2022 blev et år med store udsving på finansmarkederne. Både aktier og obligationer oplevede negative afkast, men der var også perioder med positive afkast. Samlet endte 2022 dog til den kedelige side.

Årets store overskrifter på finansmarkederne har været inflation, energikrise og krig på det europæiske kontinent.

For at forstå udviklingen i 2022 er det relevant at huske på, hvor vi kom fra op til årets begyndelse. I årene frem mod 2022, som var præget af coronakrisen, blev der fra politisk hold gjort meget for at afhjælpe den økonomiske side af krisen ved at drive renterne ned og gøre kapital meget tilgængelig og billig. I det meste af verden kunne vi ikke rejse, gå i biografen eller gå ud at spise - så i stedet blev der købt varer og sparet penge op.

Høj inflation giver høje renter

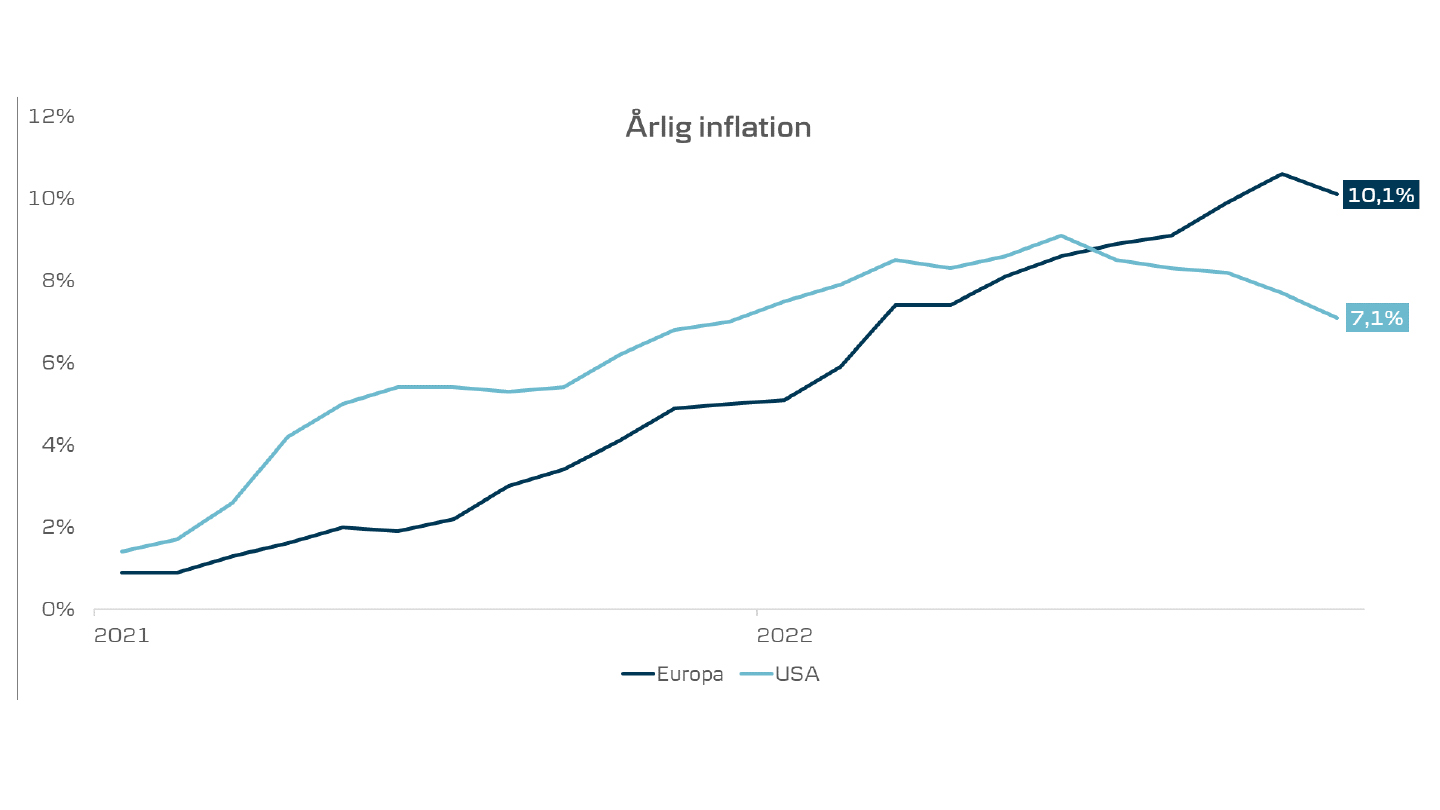

Den høje efterspørgsel på varer har lagt pres på forsyningslinjerne og i sidste ende på priserne. Derfor er priserne gået op og har givet usædvanlig høj inflation. Krigen i Europa og Ruslands stop for leverance af naturgas har medført højere energipriser, som har været med til at skubbe inflationen endnu højere op.

De høje priser giver svære tider for mange, som er blevet alvorligt udfordret på deres økonomi, mens andre har haft bedre mulighed for at betale de højere priser – ind til videre. Desværre har den høje inflation vist sig ikke at være så kortvarig, som mange håbede. Og vedvarende høj inflation er meget dårligt for den økonomiske stabilitet.

Så i 2022 har centralbankerne strammet grebet. Renterne er sat op og seddelpressen står stille. Kapital er ikke længere gratis og ubegrænset, og det sætter pres på renterne på boliglån og virksomheders muligheder for finansiering. Det skulle gerne medføre et faldende forbrug, så forsyningslinjerne løsner op og dermed, at det endeligt medfører en faldende inflation. Både i USA og senest i Europa ser det ud til, at inflationen har toppet.

”Der er generelt enighed om, at inflationen vil falde i 2023. Men det vil nok tage nogle år, før den når helt ned på de to procent, som generelt betragtes som det optimale niveau.”

Der er generelt enighed om, at inflationen vil falde i 2023. Men det vil nok tage nogle år, før den når helt ned på de to procent, som generelt betragtes som det optimale niveau. I mellemtiden skal vi lære at leve med højere renter. Centralbankerne er nervøse for at skabe en løn-pris-spiral, hvor højere priser medfører højere lønninger, som medfører højere priser og så videre. De har derfor sat sig for først at hæve og efterfølgende holde renten på et niveau, der medfører den økonomiske opbremsning, som er nødvendig for at få styr på inflationen.

Risikoen er, at det bliver en hård landing – alle håber på en blød. Bliver det en hård landing, kan 2023 byde på yderligere tab på aktier, men muligvis med gevinster på obligationer på grund af begyndende faldende renter. Bliver det en blød landing, kan det være, at vi har set bunden af aktienedturen. Et fald i renterne kræver dog under alle omstændigheder, at inflationen kommer ned. Sker det ikke, skal centralbankerne hæve renterne yderligere med obligationstab til følge. Lige nu er der generelt en forventning om, at centralbankerne får styr på inflationen i både USA og Europa.

Meget usædvanligt med tab på både obligationer og aktier samtidigt

Udviklingen i 2022 har betydet, at aktier globalt set er faldet med omkring 15 procent. I starten af oktober var aktier nede og snuse til minus 22 procent, men mod slutningen af året har der været pæne stigninger, som har forbedret det ellers meget kedelige afkast.

Renterne er steget markant i 2022 både på obligationer med korte og lange løbetider. Renterne på obligationer med korte løbetider ligger faktisk også højere end renterne på obligationer med lange løbetider her ved årsskiftet. Det er finansmarkedernes måde at indikere, at en recession er på vej – altså en økonomisk nedgang.

De voldsomme rentestigninger har medført kraftigt faldende obligationskurser og deraf store negative afkast på obligationer. 2022 har derfor været ret usædvanligt, da der har været store tab på både aktier og obligationer. Nu har renterne dog nået et niveau, hvor det fremover forventes, at obligationerne i højere grad igen kan være en balancerende faktor i en blandet portefølje, i stedet for at falde i samme grad som aktierne.

Det har været næsten umuligt at undgå negative afkast i 2022, også selv om man har valgt en lav risikoprofil.

Negativt afkast på Danica Balance i 2022 – uanset risikoprofil

Inflation, krig og energikrise var med til at trække afkastet ned på både aktier og obligationer, og afkastet på Danica Balance endte derfor i 2022 med at være negativt, uanset den valgte risiko.

Forskellene i afkast på høj og lav risiko var i 2022 ikke store. Profilen Mix højt risikoforløb for en kunde med 30 år til pension gav et afkast på minus 16 procent. Profilen Mix lavt risikoforløb for en kunde med 5 år til pension gav et afkast på minus 12 procent. At forskellen ikke var større, er usædvanligt i et så uroligt år, men årsagen skal findes i de kraftigt stigende renter, som betød, at tabene på obligationer var på størrelse med faldene i aktiekurserne.

En gennemsnitlig opsparer med profilen Mix middel risikoforløb og 20 år til pension fik i 2022 et afkast på minus 14 procent.